- IC型号

企业档案

消费电子弱,车芯顶上来!IC大厂“涨”声依旧不停

发布时间: 2022/5/20 10:02:36 | 213 次阅读

2022年di一季度,手机、PC等消费电子品出货量同比下滑,随之而市场也传出晶圆代工停止涨价,甚至、部分芯片库存堆高等情况,看起来种种情形quang球芯片需求的前景要重新审视。

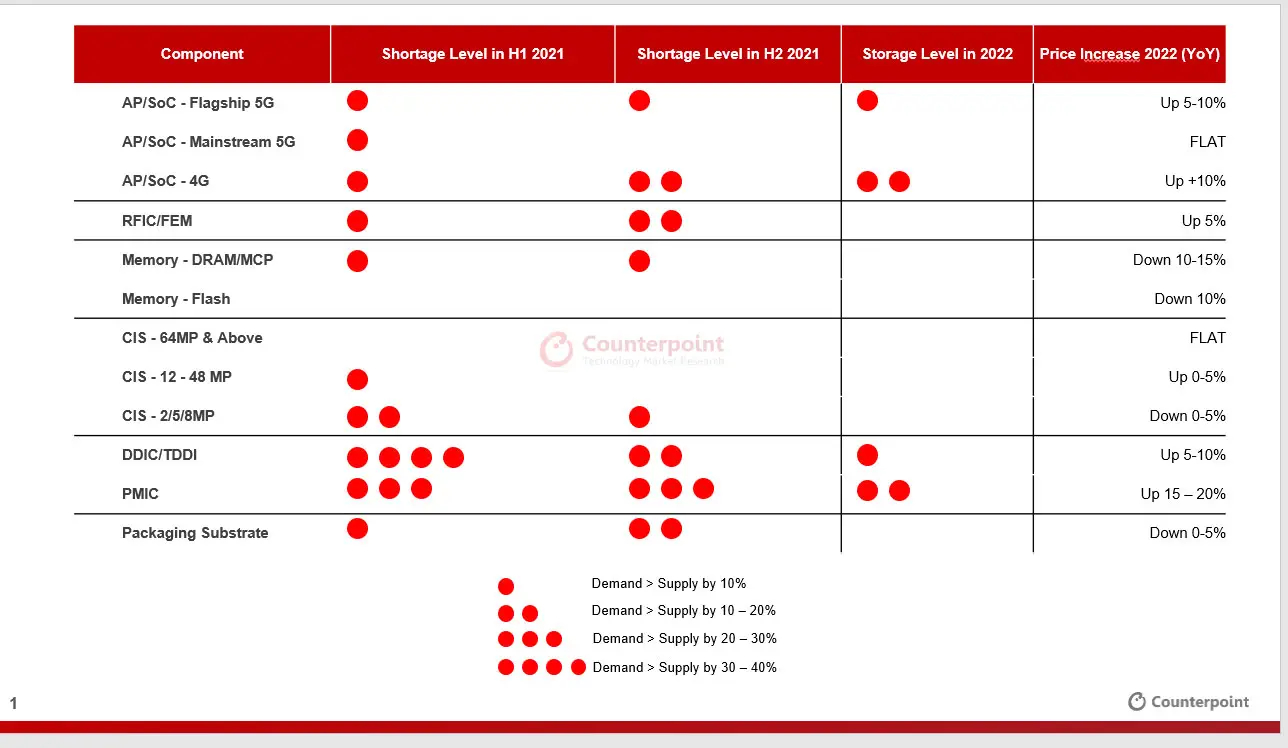

据调研机构Counterpoint在4月披露的数据,今年5G处理器(AP/SoC)的供需缺口并未拉大,相反更低端的4G产品需求提升。去年严重缺货的面板驱动和触控芯片(DDIC/TDDI)到了今年供需缺口大大缩窄。此外图像传感器(CIS)和电源管理芯片(PMIC)两大品种的供需差也在缩小。

多类消费电子芯片2021-2022年供需演变情况 来源:Counterpoint

该统计表明消费类芯片的需求确实在走弱。同样在4月,也传出成熟制程芯片代工停止涨价、消费类MCU面临降价等消息,多方渠道均反馈出可见消费电子需求疲软走低已被多方确证。在芯片行业内,首当其冲的就是直面芯片代工涨价和下游需求降低的IC设计厂。受此影响,IC设计厂将面临下游端的需求减弱,以及上游代工厂涨价的双重压力。

另一方面,由于汽车电子需求持续注入,更上游的晶圆代工厂和国际IDM的业绩仍有冲高动能,这一点在台积电、联电等晶圆代工厂,以及ST、英飞凌等IDM厂之上已经得到确证。

晶圆代工厂:订单持续满载,破除“冻涨”之说

图片来源:各厂财报 IC交易网整理

di一季度,五大纯晶圆代工厂营收普遍增长3成以上,净利润也各有4成至1倍以上增幅。展望后续,车用客户涌入将破除成熟制程“冻涨”的说法,晶圆代工厂仍能获得充足的业绩动能。

有报道指出,由于车用客户订单大量涌入,并且愿意加价抢产能,台积电可能在6月发布下半年涨价计划。,还有报道指出台积电将要提前对调涨明年的代工价格,幅度在6%。另一家台系厂联电也被传出将在第二季度涨价4%,其产能将在第二季度持续满载。三星zhiu近也被披露将对晶圆代工涨价,幅度zhiu高20%,且成熟制程很可能比先进制程涨幅更高。

晶圆代工厂联手破除“冻涨”之说,其首要原因在于不缺订单。即使消费电子需求降低,车用、工业和高速运算(HPC)的需求能够立刻将缺口填补,产能始终能够保持满载。

其次,今年新的地缘冲突和通胀导致的芯片原材料涨价,也促使晶圆代工厂在需求正盛之时,尽可能地将新增成本转嫁给下游,以保证自身获利。特别是对于台积电和三星两家ding级代工厂来说,扩产以及开发先进制程都特别需要钱,既然还存在涨价空间那就肯定不会“手软”。

车芯IDM:业绩创新高,产品交期仍长

图片来源:各厂财报 IC交易网整理

di一季度,主要车芯IDM营收普遍提高,利润同比增幅相较营收更高,无疑是受益于旗下产品价格提升,特别是车用芯片长期供不应求导致的价格上涨。上述所列几大IDM在去年都曾发函调价,今年di一季度则有ST发函调价,此外英飞凌也发函强调成本压力,或酝酿涨价。

如今ST品牌MCU仍为市场缺货重点,据分销商富昌电子以及其他行业媒体披露的行情数据,ST品牌8位、32位MCU及车用物料全都处于分货状态,而其他生产车用MCU的厂商,如恩智浦、英飞凌等厂商,也是处于分货状态,或者交期长达40周以上,甚至52周。

对于MCU市场的热潮,IC交易网“创新指数”显示,5月中旬起大量ST品牌MCU回归热榜,取代之前TI品牌PMIC的位置。同时,热榜中还包含个别NXP及Microchip的型号。总体来看,热搜前40名中MCU占比近半,反映当前市场对MCU的需求重新抬升,盖过之前对于模拟、电源等物料的需求。

图片来源:IC交易网创新指数型号热搜榜

功率器件的情况与车用MCU相仿,英飞凌、安森美等品牌的MOS管、IGBT及二极管交期zhiu长达到52至65周,这期间市场传出安森美停接IGBT订单,在排除重复下单的部分之后,其产能订单比依旧高达1比1.5,足见当前市场需求远超原厂供给能力。

总而言之,在“缺芯潮”得以维持的情况下,各车芯IDM也将维持充足的业绩动能。即便供应链因地缘冲突和疫情而迟缓,各大IDM也具备将多余成本转嫁给下游的能力。

消费与车用芯片呈现分化,成为新变革

消费需求走低,车用需求庞大,已经导致当前市场消费类芯片于车芯行情“两极分化”。以MCU为例,ST等大厂的车用MCU至今仍“一芯难求”,而不少消费类MCU在代理商手中却成为“烫手山芋”。而PMIC的情况与之类似,也都是中低端的消费类产品需求不足,高端及车用品种仍然缺货涨价。

消费类与车用类芯片的分化,显然是今年IC行业的zhiu大变革。展望未来,晶圆代工厂和国际IDM的产业地位继续稳固,但众多台系以及大陆本土的芯片厂若想获得维持获利,必须加速车规产品布局。

原厂转型,下游分销渠道也要随之应变。对广大分销商和现货经销商来说,在车芯重要性日益凸显、消费电子开始退坡的背景下,如何调整相关代理产品线,是非常重要的问题。